| �� ���Ɩ��i�Ɛ�Ɩ��j |

- �ٌ�m�@

�ٌ�m�@�́A�ٌ�m�ȊO�̎҂���V��ړI�Łu��ʂ̖@�������v���������Ƃ��ƂƂ��邱�Ƃ��֎~���A����Ɉᔽ�����ꍇ�A2�N�ȉ��̒����܂���300���~�ȉ��̔����ɏ������Ƃ��Ă���B

- �ٌ�m�@�ɒ�߂�u��ʂ̖@�������v�Ƃ́A�������̂���Ȃ��ɂ�����炸�����`���W�S�ʂɂ킽����ɍL�����̂Ɖ��߂���A�ڋq����̖@�����̑��k���܂܂��B

- �⌾����Y�����Ɋւ��鑊�k��FP���s���ꍇ

- ��������Ə��p�̕���́A���@��4�Ґe�����5�ґ����ɂ�����e�����̓K�p�A���߂ƒ��ڂ��������ł��邽�߁A�A��ٌ�m�ɂ��u��ʂ̖@�������̎�舵�����̋֎~�v�K��ɒ�G���邨���ꂪ����B

- �ٌ�m���i��L���Ȃ�FP���P�Ƃŋ�̓I�Ȗ@�����f�������ꍇ�́A��ٌ�m�ɂ��u��ʂ̖@�������̎�舵�����̋֎~�v�K��ɒ�G����B

- �⌾����Y�����Ɋւ��鑊�k�����ꍇ�ɁA��̓I���I�m�ɉ��邽�߂ɂ͔����Ȗ@�����߂��K�v�ł���A�@���̐��Ƃł���ٌ�m�ɔC����K�v������B

�i�ŗ��m�@��P���j

�ŗ��m�́A�Ŗ��Ɋւ�����ƂƂ��āA�Ɨ����������ȗ���ɂ����āA�\���[�Ő��x�̗��O�ɂ����āA�[�ŋ`���҂̐M���ɂ������A�d�łɊւ���@�߂ɋK�肳�ꂽ�[�ŋ`���̓K���Ȏ�����}�邱�Ƃ��g���Ƃ���B

�ŗ��m�̐��Ɩ�

�ŗ��m�@�ɒ�߂�ŗ��m�̓Ɛ�Ɩ��Ƃ́A��̓I�ɂ́A�d�Ŗ@�ߓ��Ɋ�Â��\�����ɂ��đ㗝�������͑�s���铙�̢�Ŗ��㗝�s�ף�A��Ŗ����ނ̍쐬��A��Ŗ����k����w���B

| 1.�Ŗ��㗝�s�� |

�d�Ŗ@�ߓ��Ɋ�Â��\���E�\���ɂ��đ㗝�A��s����B�u��s�v�ɂ́A�����̉𖾁A�q���̎����s�ׂ��܂ށB

�Ŗ������ɗ�����B |

| 2.�Ŗ����ނ̍쐬 |

�Ŗ����ɒ�o����͏o����[�Ŏ҂ɂ�����č쐬�A��o����B�P�Ȃ�㏑�͊܂܂�Ȃ��B |

| 3.�Ŗ����k |

�ŋ��̌v�Z�A�K�v�Ȏ葱�����̋�̓I�ȐŖ��̎���ɑ��ē��ق��A�w�������͈ӌ���\������B |

�ŗ��m���i�������Ȃ��҂��������ƂƂ��čs���ƁA�c���ړI�̗L����L���E�����̕ʂ���킸�A�ŗ��m�@�ᔽ�ƂȂ�B

�˗��҂����V������邩�ۂ��ɊW�Ȃ��A2�N�ȉ��̒����܂���100���~�ȉ��̔����ɏ������\��������B

- �ŗ��m�@�ɒ�߂�u�ƂƂ��čs���v�Ƃ�

- �u�ƂƂ��čs���v�Ƃ́A�Ŗ��㗝�A�Ŗ����ނ̍쐬�܂��͐Ŗ����k���p�����čs���A���͔����p�����čs���ӎv�������čs�����Ƃ������A�c���ړI�̗L���Ȃ����L��������̕ʂ͖��Ȃ����ƂƂ���Ă���B

- FP���Ŗ����k���s���ꍇ�A�ŗ��m���i��L���Ȃ�FP�͌ڋq�̋�̓I�ȐŊz�v�Z���͂ł��Ȃ��B

- �ŗ��m�@�ɒ�߂�u�Ŗ����k�v�Ƃ�

- �Ŗ��������ɑ���\�����A�Ŗ��������ɑ��Ă���咣�������͒q���͐\�������̍쐬�Ɋւ��A�d�ł̉ېŕW�����̌v�Z�Ɋւ��鎖���ɂ��đ��k�ɉ����邱��

- �ŗ��m�@�ɒ�߂�u���k�ɉ�����v�Ƃ�

- ��̓I�Ȏ���ɑ��ē��ق��A�w�������͈ӌ���\�����邱��

- FP���ڋq����ŋ����ɂ��đ��k�����ۂ́A�ƂƂ��čs���Ŗ����k�v�ɂ����邩�ɂ��Ē��ӂ��K�v�B

- FP���Ŗ����k���s���ꍇ

- FP���A�ڋq����������̌ʥ��̓I�Ȑ��l�Ɋւ���������W���A�������ɓ��Y�ڋq���[�߂�ׂ��Ŋz�����v�Z���ăv�����j���O���s�����Ƃ́A�u�Ŗ����k�v�ɂ�����ŗ��m�@�ɒ�G����\��������B�ŗ��m���i��L���Ȃ�FP�͌ڋq�̋�̓I�ȐŊz�v�Z�����ł��Ȃ��Ƃ������E������B

- �ŗ��m���i�������Ȃ��e�o�́A�Ŗ��㗝��Ŗ����ނ̍쐬�A�ʋ�̓I�ȐŖ����k�ɉ����Ă͂Ȃ炸�A�ŋ��Ɋւ���ڋq����̑��k�ɉ���ۂɂ́A�ڋq�f�[�^���Q�l�ɂ��Ȃ����̓I�Ȑ��l�𗣂ꂽ����Ɉ��������ȂǁA��ʓI�Ȑ����ɂƂǂ߂�ׂ��ł���B

- �܂��A��̓I�ȐŊz�v�Z�����K�v�ȏꍇ�ɔ����A�ŗ��m�Ƃ̋����W��z���Ă������Ƃ��d�v�ł���B

|

| ���@�l���ی�@ |

- �l���ی�ψ���

- ����28�N�P���P���t�́u�l���̕ی�Ɋւ���@���y�эs���葱�ɂ��������̌l�����ʂ��邽�߂̔ԍ��̗��p���Ɋւ���@���̈ꕔ����������@���v�i����27�N�@����65���j�̈ꕔ�{�s�ɔ����A�������A�u�l���̕ی�Ɋւ���@���v�i����15�N�@����57���j�ɌW�鏊�������͌l���ی�ψ���Ɉڊǂ��ꂽ�B

- �l���ی�@

- �ړI�i�@�P���j

- �l���̗L�p���ɔz�����Ȃ���A�l�̌������v��ی삷�邱�Ƃ�ړI�Ƃ���B

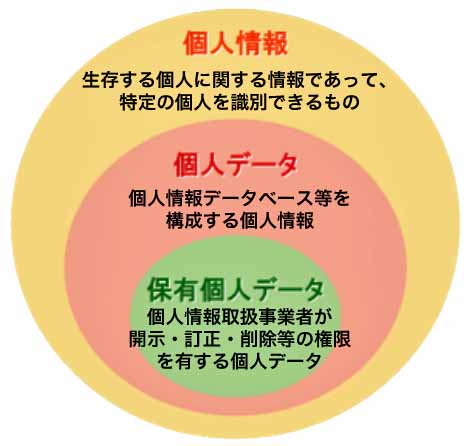

�u�l���v�A�u�l�f�[�^�v�A�u�ۗL�l�f�[�^�v�Ƃ����R�̒i�K��݂��āA�l���戵���Ǝ҂ɉۂ���`���̒��x�Ɍy�d��݂��Ă���B

- �l���A�l�f�[�^�A�ۗL�l�f�[�^�i�@�Q���P�E�S�E�T���j

- �u�l���v�Ƃ́A��������l�Ɋւ�����ł����āA������Z���A�d�b�ԍ��Ȃnjl�����ʂł�������w���B���[���A�h���X��Ј��R�[�h���A���ڎ��ʂł��Ȃ��Ă��A���̏��ƍ��킹��Ǝ��ʂł�������܂܂��B

- �l�����f�[�^�x�[�X���i�R���r���[�^����p���ē���̌l���������ł���悤�ɑ̌n�I�ɍ\���������́j�����ꍇ�A���̃f�[�^�x�[�X���\������l�����A���Ɂu�l�f�[�^�v�Ƃ����A���̂����A���Ǝ҂��J���E�����E���p��~���̌�����L���U�����ȏ�ɂ킽���ĕۗL����l�����A���Ɂu�ۗL�l�f�[�^�v�Ƃ����B

- �l�����擾����ꍇ�◘�p�ړI��ύX����ꍇ�ɁA���p�ړI��ʒm����`���́u�l���v�S�ʂɉۂ����B

����ɑ��āA�{�l�̓��ӂȂ��ő�O�҂ɒ��Ă͂Ȃ�Ȃ��Ƃ����`������S�Ǘ��[�u���s���`���́A�u�l�f�[�^�v�ɉۂ����B

-

-

|

�l���A�l�f�[�^�A�ۗL�l�f�[�^�Ɋւ���K���̈Ⴂ

- �l���

- ���p�ړI�̓���`��

- �{�l�̓��ӂ��ɗ��p�ړI�͈̔͂���戵�����邱�Ƃ̋֎~

- �U�肻�̑��̎�i�ɂ��擾���Ă͂Ȃ�Ȃ��`��

- �擾�ɍۂ��Ă̗��p�ړI�̒ʒm��������`��

- �l�f�[�^

- �f�[�^���e�̐��m���̊m��

- ���S�Ǘ��[�u���u����`��

- ��O�Ғ̐���

- �ۗL�l�f�[�^

- �{�l�̒m�肤���ԁE�{�l�̋��߂ɉ����Ēx�Ȃ��ł����Ԃɒu���`��

- �{�l�̊J���E�������E���p��~�����ɉ�����`��

|

-

- �l���ی�@����߂��{�I�ȃ��[��

-

- �@�l���̗��p�ړI�m�����A�����Ƃ��Ă��̗��p�ړI�B���ɕK�v�Ȕ͈͓��Ōl�����戵���A

- �A�R�k�E�������h�~���邽�߈��S�Ǘ��[�u���u����A

- �B�l�����擾����ۂɂ͗��p�ړI��{�l�ɒʒm����A���p�ړI��ύX����ꍇ���{�l�ɒʒm����A

- �C�{�l�̓��ӂȂ��܂܌l���̖ړI�O���p���O�Ғ͂��Ȃ��A

- �Ƃ��������̂ł��B

�l���戵���Ǝ҂������̃��[���Ɉᔽ�����ꍇ�A�喱��b�̊����E���ߓ��̑ΏۂɂȂ邱�Ƃ�����A����Ɋ����E���߂ɏ]��Ȃ������ꍇ�͔������Ȃ���邱�Ƃ�����B

�l���̎戵���ɂ��Ẵg���u���Ή��̂��߁A�ڋq�ɂ��炩���ߋ��̘A�����ʒm���Ă����A���������ꍇ�͐������v���ɑΉ����邱�Ƃ��d�v�B

- �l���戵���Ǝҁi�@�Q���R���j

- �u�l���戵���Ǝҁv�Ƃ́A�l���f�[�^�x�[�X���i���}�́A�d�q�}�̂���Ȃ��j�����Ɗ����ɗ��p���Ă���҂̂��Ƃ������A�l���ی�@�ɒ�߂�e��`�����ۂ���Ă���B

- �����O�̌l���ی�@�ł́A���Ɗ����ɗ��p���Ă���l���5,000�l���ȉ��̎��Ǝ҂́A�l���戵���Ǝ҂��珜�O����Ă������A������́A5,000�l���ȉ��̎��Ǝ҂ɂ��Ă��l���ی�@�̋`���̑ΏۂƂȂ�B

- ���p�ړI�̓���i�@15���j�E�ړI�O���p�̋֎~�i�@16���j

- �l������舵���ɓ������ẮA���p�ړI���ł��邾�����肵�Ȃ���Ȃ�Ȃ��B

- ���炩���ߖ{�l�̓��ӂ��ɁA���̗��p�ړI�̒B���ɕK�v�Ȕ͈͂��Čl������舵�����Ƃ͋֎~�B

- �K���Ȏ擾�i�@17���j�E�擾���̗��p�ړI�̒ʒm���i�@18���j

- �U�肻�̑��s���Ȏ�i�ɂ���Čl�����擾���Ă͂Ȃ�Ȃ��B

- �l���̎擾�ɓ������ẮA�擾�O�ɂ��炩���ߗ��p�ړI�����\���A���͎擾��ɑ��₩�ɖ{�l�ɗ��p�ړI��ʒm���͌��\���Ȃ���Ȃ�Ȃ��B

- ���S�Ǘ��[�u�i�@20���j�E�]�Ǝ҂�ϑ���̊ēi�@21�E22���j

- �l�f�[�^�̘R������Ŏ���h�����߁A�K�v���K�ȕی�[�u���u���Ȃ���Ȃ�Ȃ��B

- ���S�Ƀf�[�^���Ǘ����邽�߁A�]�Ǝ҂�ϑ���ɑ��K�v���K�Ȋē��s��Ȃ���Ȃ�Ȃ��B

- ��O�Ғ̐����i�@23���j

- �����Ƃ��āA���炩���ߖ{�l�̓��ӂ��ɖ{�l�ȊO�̎҂Ɍl�f�[�^����邱�Ƃ͋֎~����Ă���B

�������A�ϑ��A���Ə��p�y�ы������p�ɊY������ꍇ�́A��O�ҒɊY�����Ȃ��B

- �J���A�����A���p��~���̋��߁i�@25�`30���j

- �{�l����̋��߂ɉ����āA�ۗL�l�f�[�^���J�����A���e�Ɍ��̂���Ƃ��͒��������s���A�@����̋`���Ɉᔽ����戵���i�ړI�O���p�i�@16���j�A�s�K���Ȏ擾�i�@17���j�A�{�l���ӂ̂Ȃ���O�Ғi�@23���P���j�j�ɂ��Ă͗��p��~�����s��Ȃ���Ȃ�Ȃ��B

- �e�o�̌l���戵���̗��ӓ_

- �e�o���k�́A�ڋq����l���̊J�����Ȃ���s�����Ƃ��ł��Ȃ��B���ꂾ���ɤ�l���̊Ǘ��ɂ͏\���Ȓ��ӂ��K�v�ł���B

- �l���̓K���Ȏ戵��

- �l���戵���Ǝ҂ł��邩�ۂ��ɂ�����炸�A�l���̓K���Ȏ戵����S�����邱�ƁB

- ���S�Ǘ��[�u

- �ڋq����ۊǂ��鏑�ފi�[�ɂ͕K���{������B

- �둗�M�̉\��������e�`�w�ł̂��Ƃ�͂��ׂ��łȂ��B

- ���ނ̃R�s�[�������Ƃ��čs��Ȃ��B�ǂ����Ă��R�s�[�̕K�v������Ƃ��͌ڋq�ɋ������߂�B

- �l�������Ƃɍ쐬�����ď������p�\�R���ō�ׂ���ꍇ�́A�p�X���[�h�������铙�Í������s���B

- �ڋq�����L�ڂ������ނ�j������ꍇ�̓V�����b�_�[�������͗n���ɂ���ď�������B

- �l���̗��p�ړI

- �l���𗘗p����ɂ������ẮA�ڋq�ɗ��p�ړI�ɂ��ē��ӂ邱�ƁB

- �c�l���̈ē��̔����ɂ����钍�ӓ_

- �ڋq�ɂc�l�𑗂�悤�ȏꍇ�A���̎|�����炩���ߖ{�l�ɒʒm���A����ɏ��������Ă����B

- ���M��u���ɂ����钍�ӓ_

- �u�����œ���̎������̗�Ƃ��ċ�����ꍇ�A����̖{�l�̏����A������K�X�g�ݑւ��铙���`�F�b�N����B

- �ڋq�ɑ��l���̊Ǘ��Ɋւ�����̐\�����Đ�𖾂炩�ɂ��������������ꍇ�͐v���ɑΉ����Ȃ���Ȃ�Ȃ��B

|

| �� ���쌠�֘A |

- ���p

- �u���p�v�Ƃ́A�����̒��앨�i�_�����j���M�̍ہA������⋭���邽�߁A���l�̘_���̈ꕔ�����Ђ��Ă����肷��Ȃǂ��āA�����̒��앨�̒��ɑ��l�̒��앨�𗘗p���邱�Ƃ������B

- �u���p�v����ꍇ�A���쌠�҂̋����Ȃ��ɂ��̒��앨�𗘗p���邱�Ƃ��ł���

- �����̒��앨�ɁA���p�̖ړI�㐳���Ȕ͈͓��ő��l�̒��앨�����p���ė��p���邱�Ƃ��ł���i���쌠�@��32���j�B

- �u���p�v�Ƃ����邽�߂ɂ́A�u�K�@�Ȉ��p�v�ƂȂ�悤�ɂ��Ȃ���Ȃ�Ȃ��B

- �K�@�Ȉ��p�Ƃ́A

-

- �@.���p���K�v�s���ł��邱�ƁB���l�̒��앨�����p����K�R�������邱�ƁB

- �A.���p���镔���ɂ̓J�M����(�u�@�v)�Ȃǂ����Ĉ��p���钘�앨�Ǝ����̒��앨�m�ɋ�ʂ��邱�Ɓi���p���ł��邱�Ƃm�ɋ敪����j�B

- �B.���p���钘�앨�Ǝ����̒��앨�̎�]�W�����m�ł��邱�ƁB�����܂Ŏ����̒��앨���u��v�ŁA���p���钘�앨�́u�]�v�ł��邱�ƁB

- �C.����Җ���o�T���E�o���������邱�ƁB

- ���p�����m�ɂ�����ŁA���̌�ɒN�̂ǂ̒��앨�ł��邩��\������ȂǁA���Ȃ��Ƃ����p���ꂽ���앨�̑荆�⒘��Җ������炩�ɂ킩��悤�ȕ\�����K�v

-

- �Ƃ������v�����������ꂽ���p�ł���A�K�@�Ȉ��p�ł���Β��쌠�҂̋�����K�v�͂Ȃ��B

- �Ȃ��A�@�߁E���E�ʒB�E����Ȃǂɂ͒��쌠���Ȃ��̂ŁA���R�Ɉ��p���邱�Ƃ��ł���B

�����\���ꂽ���앨�����p����ꍇ�̃|�C���g

�@�@�@�����Ȋ��s�ɍ��v������̂ŁA���A��]�A�������̑����p�ړI�㐳���Ȕ͈͓��ł��邱��

�@�@�A���p���镔�����J�M���ʁi�u�@�v�j�ȂǂŖ��m�ɋ�ʂ��邱��

�@�@�B���p���镔�����]�ŁA�����̒��q��������ł��邱��

�@�@�C�o���i�薼�E���얼���j�����邱��

���@�߁E���E�ʒB�E�����̈��p

�@�@�^�@�@�߁E���E�ʒB�E�������́A���쌠�@��̕ی���Ȃ�

�����E�n�������c�̂����\���Ă���L���E�����̈��p

�@�@�^�s�������L�̖ړI�ō쐬�����������́A���ɋ֎~����\�����Ȃ�����A�V���E�G�����ɐ����ޗ��Ƃ��ē]�ڂł���

�@�y���쌠�@�̃|�C���g����z

���l�̒��앨��������l���͎����̉Ƒ��␔�l���x�̐e�����F�l�͈͓̔��ŃR�s�[����Ȃǎ��I�g�p�ړI�̕����́A���쌠�@�Ɉᔽ���܂���B

�������A�������̎g�p�ړI���E�Ƃ≽�炩�̎��Ƃƌ��т��ꍇ�ɂ͂��͂⎄�I�g�p�̂��߂Ƃ͂����܂���B

�Ⴆ�A�X�^�f�B�E�O���[�v�̕���ȂǂŃR�s�[���g�p����ꍇ�́AFP�̋Ɩ��Ƃ̌��т����������ߎ��I�g�p�ړI�Ƃ͂������A���쌠�҂̋������K�v�ƂȂ�܂��B

���\���ꂽ���앨�����p����ꍇ�̃|�C���g

�@�����Ȋ��s�ɍ��v������̂ŁA���A��]�A�������̑����p�ړI�㐳���Ȕ͈͓��ł��邱��

�A���p���镔�����J�M���ʁi�u�@�v�j�ȂǂŖ��m�ɋ�ʂ��邱��

�B���p���镔�����]�ŁA�����̒��q��������ł��邱��

�C�o���i�薼����얼���j�����邱��

���\���ꂽ���l�̒��앨��҂̋������Ɏ��Ȃ̒��앨�Ɏ������ꍇ�ł����Ă��A���̃��[���ɏ]���Β��쌠�@�ᔽ�ɂ͂Ȃ�܂���B�����Ɍ`���ʂŕK�v�ƂȂ�̂��A�A�̈��p�����Ǝ��Ȃ̕��̖͂��ċ敪�A�B�̎��ȕ��͂ƈ��p�����̎�]�W�A�C�̏o�������ł��B

�@�ߥ��ᥒʒB������̈��p

�@�ߥ��ᥒʒB��������́A���앨�ł����Ă����̐����㚠���ɍL���J�����ė��p�����ׂ����̂Ƃ��āA�����������쌠�@��̕ی���Ȃ����ƂƂ���Ă��܂��B

����n�������c�̂����\���Ă���L��������̈��p

�s�������L�̖ړI�ō쐬�����������́A�ʒB���ƈقȂ�ʏ�̒��앨�Ɠ��l�̕ی���܂��B�������A���ɋ֎~����\�����Ȃ�����A�V����G�����ɐ����ޗ��Ƃ��ē]�ڂł��邱�ƂƂ���Ă��܂��B

|

| ���@����Ҍ_��@ |

����Ҍ_��@�́A����҂Ǝ��Ǝ҂̏��́E���͂̊i����O��Ƃ��A����҂̗��v�i���}�邱�Ƃ�ړI�Ƃ��Ă���A���Ǝ҂̈��̍s�ׂɂ�����҂���F�܂��͍��f�����ꍇ�A�_������������Ƃ��ł���B

- ����Ҍ_��@�ɂ����ď���҂Ƃ́u�l�v���������A�l�ł����Ă��u���ƂƂ��Ă܂��͎��Ƃ̂��߂Ɍ_��̓����҂ƂȂ�ꍇ�v�͏��O�����B

- �_�������̎��R�ƂȂ�s��

- ����҂���F������s�ׂɂ́A

- ���Ǝ҂��d�v�����ɂ��Ď����ƈقȂ邱�Ƃ�������u�s�����m�v��A

- ����҂ɕs���Ȏ������̈ӂɍ����Ȃ��u�s���v�����̕s���m�v�A

- �s�m���ȗ��v�ɂ��Ċm���ł���Ȃǂƒf�肷��u�f��I���f�̒v������B

- ����Ȃǂɉ��������đދ����Ȃ��u�s�ދ��v�A���邢�͓X�܂⎖�����Ȃǂ������҂�ދ������Ȃ��u�ދ��W�Q�v�Ȃǂ����āA����҂����f�����Č_������������Ȃǂ̍s�ׂ����Ǝ҂ɂ������ꍇ�A����҂͌_��̐\���݂܂��͏����̈ӎv�����������Ƃ��ł���B

|

| ���@���Z���i����@ �A���Z���i�̔��@ |

���Z���i����@�Ƌ��Z���i�̔��@�́A����ΎԂ̗��ցB

| ���Z���i����@ |

- ���Z����̋K���ɘa����Z�Z�p�̐i�W�Ȃǂɂ�蓊�������傫���ς��A���܂��܂ȋ��Z���i���o�ꂵ�����ʁA���Z���i�̑I���������������A

�ی쐧�x�̑ΏۂƂȂ�Ȃ����Z���i�������邱�ƂƂȂ�A���̂��߃g���u�����������A���p�҂̕ی샋�[�����I�A���f�I�ɐ�������K�v���o�Ă����B

���������Ȃ��ŁA���Z���i����@�����������B

���Z���i����@�́A�������̋������Z���i�ɑ��ĉ��f�I�Ȋ��U�K�������ē����ƕی��}�邱�ƁA�J���K�����g�[���邱�ƁA

���Z���i������̎���K�����������邱�ƁA�C���T�C�_�[����Ȃǂ̕s��������Ɍ����ȑΉ������邱�Ƃ𒌂ɂ��Ă���B

- �،�����@�A���Z�敨����@�ȂNJ֘A�@���������A�������āA1�̖@���ʼn��f�I�ɋK���ł���悤�ɂ����B�����T�[�r�X�@�Ƃ������B

- �]���̖@���̑ΏۂɂȂ�Ȃ��V�������Z���i��A�����̖@���ɂ܂�������Z���i���o�ꂵ�����Ƃ��āA2007�N9��30���ɑS�ʎ{�s�B

- �،�����@�Ɣ�ׂāA�M���̎�v���⑽�l�ȃf���o�e�B�u����Ȃǂ��ΏۂƂ���ȂNjK���͈͂��g��B

- ���Z���i����Ǝ҂͓o�^��

- ���Z���i����舵���Ǝ҂͂��ׂāu���Z���i����Ɓv�i��1�j�ƈʒu�Â����A���t������b�ɐ\���A�o�^�����Ǝ҂łȂ��ƋƖ����ł��Ȃ��B

- �s�K���i�Ǝ҂̔̔��E���U���[���j

- �L���̋K��

- ���X�N��萔���Ȃǂ̕\���̖��m���A�傫�Ȏ��ŕ\���ȂǁB

- ���ʌ�t�`��

- �_����e�i�d�v�������j�ɂ��ċL�ڂ������ʂ̌�t���`���Â��B

- �K�����̌����@�i��2�j

���̐l�ɍ��������i��̔��E���U���邱��

- �֎~�s��

- �f��I���f�̒̋֎~�A���U�̐����̋֎~

- �s�m���Ȏ����ɂ��Ēf��I���f����Ċ��U����s��

- �s�������U�̋֎~�i�ꕔ�j

- ���U�̗v�������Ă��Ȃ��ڋq�ɑ��A�K��A�d�b�ɂ�芩�U���Ă͂Ȃ�Ȃ��B

- �Ċ��U�̋֎~�i�ꕔ�j

- �_���������Ȃ��|�̈ӎv�\���������ڋq�Ɋ��U���p�����Ă͂Ȃ�Ȃ��B

- ������Ă�̋֎~

- ����ɂ���Đ����������̕�Ă���֎~

|

| ���Z���i�̔��@ |

- ���Z���i�̔̔����Ɋւ���@��(����Z���i�̔��@�����13�N�{�s�A18�N����)�́A���Z���i�̔̔��Ǝ҂Ȃǂ����̔̔��ɍۂ��Ĥ

�ڋq�ɑ��āA�_����e�̂����A���ɏd�v�Ȏ����i�d�v���������j�ɂ��Ĕ̔��Ǝ҂ɐ����`�����ۂ��A

���̈ᔽ�ɂ�葹�Q�������ꍇ�̔����ӔC�Ȃǂ���߂��Ă���A�ڋq�̕ی��}�邱�Ƃ�ړI�Ƃ��Ă���B

- �d�v���������̋`��

- �����̕��@����x�ɂ��ẮA�u�K�����̌����v�i��2�j���Ƃ���B

- �ڋq�̒m���E�o���E���Y�̏E�w���ړI�ɏƂ炵�āA�ڋq�ɗ��������邽�߂ɕK�v�ȕ��@�E���x�ɉ������������K�v�Ƃ����B

- �ᔽ�ɂ�鑹�����ӔC�A���{�����z�̔����z����B

- ���Z���i�̔��Ǝғ��������`���ᔽ��f��I���f�̒������ꍇ�A����ɂ���Čڋq�ɐ��������Q������ӔC��������B

- ���Q�����ӔC�����Q�z�́A���{�����z(���{���ꂵ�����̊z)�Ɛ��肳���B

- �편���v�i���������Ă����碂��ꂾ���̗��v������ꂽ�͂���������j�́A���Q�z�Ƃ͐��肳��Ȃ��B

- �����̗��ؐӔC�͏���ґ��ɂ���B�@�i��3�j

- �������ׂ��d�v�����Ƃͤ

- �����E�ʉ݁E���Z���i�s��̑��ꓙ�̎w�W�̕ϓ��ڂ̌����Ƃ��錳�{�������X�N�E���{�����郊�X�N�������郊�X�N

-

- �@�����⑊��Ȃǂɂ���Č��{�����邨���ꂪ����ꍇ�ɂ͂��̃��X�N�Ǝ���̎d�g�݂̂����d�v�ȕ����

- �A�������{�����鑹���������邨���ꂪ����ꍇ�ɂ͂��̎|�Ǝ���̎d�g�݂̂����̏d�v�ȕ���

-

- ���Z���i�̔��Ǝғ��̊i������j�]���ɂ�錳�{�������X�N�E���{�����鑹���������郊�X�N

-

- �B���Z���i�̔̔���Ђ̍��Y�Ȃǂɂ���Č��{�����������邨���ꂪ����ꍇ�ɂ͂��̓��e�Ɖe������̔��҂���ю���̎d�g�݂̂����d�v�ȕ����

- �C���߂ŏd�v�����ƒ�߂鎖�R�ڂ̌����Ƃ��Č��{�����������邨���ꂪ����ꍇ�ɂ͂��̓��e�Ǝ���̎d�g�݂̂����d�v�ȕ����

-

- �����s�g���Ԃ̐���

-

- �D���Z���i�̔̔��Ώۂł��錠�����s�g���邱�Ƃ��ł�����Ԃɐ���������ꍇ��_��̉������Ԃɐ���������ꍇ�ɂ͂��̓��e

��5�ł���B

|

- �u�K�����̌����v�@ �i��2�j

- �u�K�����̌����v�Ƃ́A���Z���i����Ǝ҂ͤ�������������M�����̋��Z���i�����U��̔�����ꍇ�ɂ́A�u�ڋq�̒m���A�o������Y�̏�����ړI�v���̏��v�f�𑍍��I�Ɋ��Ă�����ꂼ��̌ڋq�Ɍ��������`�Ŋ��U��̔������Ȃ���Ȃ�Ȃ��Ƃ��錴���̂��Ƃł���B

- ���Z���i����@����i�敨����@���ɂ��̌����Ɋւ���K�肪����B

- ���Z���i�̔��@�ł͌ڋq�ւ̐������@����x�Ɋւ����Ƃ��Ă��̌�����K�p�����B

- ���Z���i����@�łͤ�]���̏،�����@�ɂ�����K�����̌����̋K��Ɂu���Z���i����_����������ړI�v�Ƃ����v����������Ă���A�Ⴆ�Τ�ڋq�ɋ��Z�m��������o����]�T���Y�������Ăं��̌ڋq�����Y�̈��S�^�p��ړI�Ƃ���|��\�����Ă���ꍇ�ɂͤ���Z���i����Ǝ҂����X�N�̍������i�̎���_���������邱�Ƃ͓K�����̌����ɔ�����Ƃ��Ă���A�K�����`�F�b�N�̏d�v�������܂����Ƃ�����B

- �ڋq�����ɏƂ炵�ĕs�K�ȏ��i�����́A�����ɐ�����s�������Ƃ��Ăं��������̔�����U���s���Ă͂Ȃ�Ȃ�����S�ȓ�����]�ސl�ɁA���X�N�̑傫�ȏ��i�����߂�A�t�ɗ]�T���������Ȃ��l�ɤ���{�����鑹���̉\���̂��鏤�i�����߂�Ȃǂ�����̋K���̑ΏۂƂȂ�s�ׂ̓T�^��ł���B

- �̔�����U���Ă��ǂ����i�ł����Ă��A�ڋq�ɗ������Ă��炦�邾���̐����������ɔ̔����Ă͂Ȃ�Ȃ��Ƃ��ꤋ��Z���i����Ǝ҂͌ڋq�̓K���������ɂߤ����ɉ����������`�����ʂ������Ƃ����߂���B

- �d�v�����ɂ��Ă̐����`���ᔽ�A�f��I���f�̒�����A����ɂ���Čڋq�ɑ��Q�����������ꍇ

- �i��3�j�����Ƃ��Đ������鑤��������̈�@�s�ׁE���Q�z�E��@�s�ׂƑ��Q�̈��ʊW�𗧏���K�v������B

- �������A���Z���i�̔��@�ł͌ڋq�������`���ᔽ���ɂ��ė�����A���ʊW�̑��݂Ƒ��Q�z�����肳��A�Ǝґ��������ꍇ�́A�Ǝґ������ʊW�y�ё��Q�̕s���݂𗧏��Ȃ���ȂȂ�Ȃ��B

- ���Z���i����Ɓ@ �i��1�j

| ��� |

��ȋƖ� |

��������]���̋Ǝ� |

| �A�D������Z���i����� |

- �������̍����L���،��̔̔��E���U

- �X���f���o�e�B�u���

- ����

- ���Y�Ǘ�

|

�،��ƂȂ� |

| �C�D������Z���i����� |

- �������̒Ⴂ�L���،��̔̔��E���U

- ���ȕ�W

- �s��f���o�e�B�u���

|

���Z�敨�����

�M����v���̔���

�Ȃ� |

| �E�D���������E�㗝�� |

- ��������

- �����ږ�_��E������C�_��̒����̑㗝�E�}��

|

�����ږ�Ɓi�����j�Ȃ� |

| �H�D�����^�p�� |

- �t�@���h���L���،��A�f���o�e�B�u�̉^�p

- ������C�_��Ɋ�Â��^�p

|

�����M���ϑ���

�����@�l���Y�^�p��

�����ږ�Ɓi��C����j

�Ȃ� |

FP�����Z���i��̔�����ꍇ

�@���i�̎d�g�݂�X�N�ɂ��Čڋq���\�������ł���悤�ɂ킩��₷����������A

�A���{���ꃊ�X�N�����鏤�i�ɂ��āu�m���ɖׂ���v���ƒf�����Ȃ����̊��U�Ɋւ��郋�[������邱�ƂŌڋq�Ƃ̃g���u��������������Ȃ���Ȃ�Ȃ��B

- �ڋq��������`���ᔽ�����咣�����ꍇ�ɔ����邽�߂̔̔��ґ��̑�

- �ژ_��������Z���i�������̌�t���s��

- �������e�y�т�����ڋq�������������Ƃ̋L�ڂ�����m�F�����쐬���āA�Ǝ҂ƌڋq�o������������K�v������B

�ٔ����ɂȂ����ꍇ�A����ŏ\���Ƃ͂����Ȃ��̂ŁA�������������̋�̓I�����L�^�Ɏc���Ă����K�v������B

���������E�㗝�ƁA�����^�p�ƂƂ̋��E

���Z���i����@�́A�L���،��̉��l�����͋��Z���i�̉��l���̕��͂Ɋ�Â��������f�Ɋւ��������s�����Ƃ�A�����������ɑ����V���x�������Ƃ��_����u�����ږ�_��v�Ƃ��A���̌_��Ɋ�Â��ď������ƂƂ��čs�����Ƃ��u���������E�㗝�Ɓv�Ƃ��Ă���B

�܂��A���@�́A������C�_���������A���̌_��Ɋ�Â��ċ��Z���i�̉��l���̕��͂��s�����K���̉^�p���s�����Ƃ��Ƃ��čs�����Ƃ��u�����^�p�Ɓv�Ƃ��Ă���B

���������E�㗝�ƁA�����^�p�Ƃ͓o�^�Ǝ҈ȊO�s�����Ƃ��ł����A���o�^�̎҂������̋Ɩ����s�����ꍇ�A5�N�ȉ��̒�����������500���~�ȉ��̔������͗��҂̕��ȂƂ����Y���ɏ�������B

���Z���i����ƂƂ̋��E

���Z���i����ƂƂ́A��1����Z���i����ƎҁE�����^�p�Ǝғ��̈ϑ����ē��Y�ϑ��҂̂��߂ɗL���،��̔����̔}����s���Ɩ��������B

���Z���i����Ƃ��s���ɂ́A���t������b�ւ̓o�^���K�v�ł���A�܂��A���Z���i����Ǝ҂̖�����]�ƈ������U�s�ׂ��s���ɂ͊O�����o�^���s��Ȃ���Ȃ�Ȃ��B

�������f�̏����ɂ���

�������f�́u�����v�ɂ͂�����Ȃ��P�[�X

�@�i�C�������ƋƐтȂǓ������f�̑O��̊�b�����ƂȂ鎖����`����

�A�C���^�[�l�b�g���𗘗p���ĉߋ��̍��l����l��m�点����A�ߋ����N�Ԃ̓�������m�点���肷��ȂǁA

���ݖ��͉ߋ��ɂ�������Z���i�̉��l��m�点��Ƃ������ꍇ�́A�������f�́u�����v�ɂ͂�����Ȃ��B

���Z���i�́u���l���̕��͂Ɋ�Â��������f�v�Ƃ�

���Z���i�̌o�ϓI���l�̕��͌��ʂ�O��ɁA���A�ǂ̒��x�̓����z�ŁA�ǂ̂悤�ȓ��������邩�ɂ��Ă̔��f

���Z���i����Ǝ҂͌ڋq������K��L���،��̗a�����Ă��悢���H

�ڋq�ɑ��鐽�������`���ȂǁA���Z���i����Ǝ҂Ɠ��l�̍s�K�����ۂ����B

����ɉ����āA���Z���i����ƎғƎ��̋K���Ƃ��Čڋq����̋��K��L���،��̗a�����֎~���Ă��邽�߁A���Z���i������̓����҂ƂȂ邱�Ƃ͂ł��Ȃ��B

|

| ���@�ی��Ɩ@ |

�ی��Ɩ@�ł́A�ی��_��ҕی�̖ړI��B�����邽�߂ɕی���W�̌����m�ۂ̂��߂̂��܂��܂Ȏ{����u���Ă���B

FP�Ɩ��Ƃ̊֘A�ł́A

�@�ی���W�l�̎��i�Ɋւ���K���y��

�A�ی���W�l�̍s�K�������ɏd�v�ɂȂ�B

- FP���ی���W���s���ꍇ

- �@�ی���W�l���l�������グ�邽�߂ɕs�����Ȋ��U���@��p���ĕی������ҁi�ڋq�j�̗��v���Q����댯������A�ی��Ɩ@�ł́A�ی���W���s�����Ƃ��ł���҂̎��i�𐧌����Ă���B

- �䂪���ł́A�ی��̕�W�ɍۂ��ĕ��������̗p����Ă��邱�Ƃ���A�ی���W�l���l�������グ�邽�߂ɕs�����Ȋ��U���@��p���ĕی������ҁi�ڋq�j�̗��v���Q����댯������B

�����ŁA�ی��Ɩ@�ł́A�ی���W���s�����Ƃ��ł���҂̎��i�𐧌����A

- �@�����ی��̏ꍇ�͐����ی���W�l�Ƃ��ēo�^�����ҁA

- �A���Q�ی��̏ꍇ�́A

- ���ۉ�Ђ̖�����g�p�l�A

- �o�^�������ۑ㗝�X����т��̖�����g�p�l�i������������g�p�l����W���s���ɂ͓͏o���K�v�j�A

- �B�o�^�����ی������l�i�ی��u���[�J�[�j�A

- �ی���Ђ���̈ϑ����邱�ƂȂ��A�ی��_��҂ƕی���Ђ̊Ԃɗ����āA�����I�ȗ���Ō_������̔}����s���B

- ���Q�ی��㗝�X����ѐ����ی���W�l�Ƃ̌��c���֎~����Ă���B

-

- �ȊO�̎҂��ی��̕�W�����邱�Ƃ��֎~���A����Ɉᔽ�����ꍇ�A1�N�ȉ��̒����܂���100���~�ȉ��̔����������͕��ȌY���Ȃ����邱�ƂƂ��Ă���B

- �ی��Ɩ@��300��

- �ی��̕�W�E���U�ɍۂ���s���s�ׂ̋֎~

�@�ی��_��Җ��͔�ی��҂ɑ��鋕�U���m�A�d�v�Ȏ����̕s���m

�ی��_��Җ��͔�ی��҂ɑ��āA���U�̂��Ƃ������A�܂��͕ی��_��̌_������̂����d�v�Ȏ����������Ȃ��s�ׂ͋֎~�����B

�A�ی��_��Җ��͔�ی��҂ւ̋��U���m�̊��U

�ی��_��Җ��͔�ی��҂��ی���Г��ɑ��ďd�v�Ȏ����ɂ����U�̂��Ƃ������邱�Ƃ����߂�s�ׂ͋֎~�����B

�B���m�`���ᔽ�̊��U���͍��m�`���̗��s��W����s��

�ی��_��Җ��͔�ی��҂��ی���Г��ɑ��ďd�v�Ȏ�����������̂�W���A�܂��͍����Ȃ����Ƃ����߂�s�ׂ͋֎~�����B

�C�s���v�������������ɂ���抷�s��

�ی���W�l���s���v�ƂȂ�ׂ������������Ɋ��_������ł����A�V�_��̐\���݂�������s�ׂ͋֎~�����B

�Ⴆ�A�����z�̋��K�����T�����Ƃ��ĕی��_��҂����S����ꍇ�����邱�Ƃ�A��ی��҂̌��N��Ԉ������̂��߁A�V���ȕی��_�������ł��Ȃ��ꍇ�����邱�Ɠ�����̓I�ɐ�������K�v������B

�D���ʗ��v��

�ی���W�l���A�ی��_��̒����܂��͕�W�Ɋւ��āA�ی��_��ғ��ɑ��ĕی����̊������̗��v�̒�E���邱�Ƃ͋֎~�����B

�E����������邨����̂����r

���̕ی��̌_����e�Ɣ�r����ۂɁA���Y���i�̗L���ȕ����݂̂����グ�Đ���������A��̓I��������ɔ�֒�������悤�ȍs�ׂ͋֎~�����B

�F�f��I���f�̒Ȃ�

�����̌_��Ҕz�����͎Ј��ɑ����]���̕��z���̏����ɂ�������z���s�m���Ȏ����ɂ��āA�f��I���f�������A�܂��͊m���ł���ƌ�������邨����̂��邱�Ƃ������A�Ⴕ���͕\�����邱�Ƃ͂ł��Ȃ��B

�G���ʗ��v�̒�A���͒��Ă��邱�Ƃ�m��Ȃ���_��̐\���݂�������s��

�ی��_��Җ��͔�ی��҂ɑ��ĕی���Г������ʂ̗��v�̋��^��A���͒��Ă��邱�Ƃ�m��Ȃ���ی��_��̐\���݂�������s�ׂ͋֎~�����B

�H�ی��_��ғ��̕ی�Ɍ����邨���ꂪ������̂Ƃ��ē��t�{�߂Œ�߂�s��

�ی��_��ғ����Ј�������A�Ɩ���̒n�ʂ�s���ɗ��p���ĕی��\���݂������铙�̍s�ׂ��֎~����Ă���B

|

| ���@�j�Y�@ |

���Ȕj�Y

- ���Ȕj�Y�ͤ�؋����ǂ����Ă��Ԃ��Ȃ��l���ٔ����ɐ\�����Ă�����j�Y�葱�J�n�̌���������ɖƐӋ��̌�����邱�Ƃɂ�褍��ٍ̕ς�Ƃ��@�I�������葱���ł���B

- �j�Y�葱�J�n�̌���������_�Ť�j�Y�Ǎ��l�����҂̍��Y�������������A���҂Ɍ����ɔz������B

�c�������ɂ��Ă͖ƐӋ��̌�����邱�Ƃɂ���ĕٍϋ`�����Ə������B

��������j�Y�����̑����ͤ���҂Ɋ������ׂ����Y���Ȃ����ߤ�j�Y�葱�J�n�̌���Ɠ����ɔj�Y�葱�����I�����铯���p�~�̈����ƂȂ�B���̌�ƐӋ��̌������葱�����s����̂���ʓI�ł���B

- ���Ȕj�Y�������ꍇ������s��������́u�j�Y�Җ���v�Ƃ������̂ɋL�ڂ����B

- �j�Y�Җ���͌��I�Ȑg���ؖ����s���邽�߂̎����̂��߁A��ʂ̐l�͌��邱�Ƃ��ł��Ȃ��B

- �j�Y�Җ���ɋL�ڂ����̂́A�j�Y�̐\�������Ă���ƐӋ��������܂ł̐������̊ԁB

- �ːБS�������ؖ���(�ːГ��{)��Z���[�ɂ͋L�ڂ���Ȃ��B

- �j�Y�葱�J�n�̌������Ƥ�ٌ�m����F��v�m��i�@���m��ŗ��m���n��������m�Ȃǂ̎��i�Ƌ��E�⤍��Y�ɂ������ꕔ�̎d��(�x������ی��O�����Ȃ�)�̎��i��~�ƂȂ�B

- �����č����ɂ��ẮA�j�Y�葱�J�n�̌������ƑޔC���R�i��ЂƂ����@�l����������ϔC����i���@��̈ϔC�j�`���Ƃ邽�ߔj�Y�葱�J�n�̌������ƌ����Ƃ��ď���ɏI�����Ă��܂��j�ƂȂ邪��ƐӋ��̌�����邱�Ƃɂ�肢�������������B

- �Ȕj�Y�������ꍇ����Z�@�ւȂǂ����L����M�p���@�ւɂ��o�^����邽�ߤ�����Ԃ͐V���ɋ�s�Ȃǂ̋��Z�@�ւ���̎ؓ����N���W�b�g��Ђ̃J�[�h����褗��p���邱�Ƃ͂ł��Ȃ��B�Ȃ���������ɑ��̕��@(�C�Ӑ���������Đ�����蒲��)�𗘗p�����ꍇ�����炭�̊ԃ��[����N���W�b�g�̗��p�͂ł��Ȃ��B

|

| ���@�������� |

- �����������n�����ꍇ�̏��n�����̋��z�́A���n���z�i���p���z�j����擾��i�擾���z�j�Ɣ��p�萔���������������Čv�Z����B

- �����̎擾��́A���������擾�����Ƃ��Ɏx���������������w������ł��邪�A�w���萔����w���萔���ɌW�����ł��܂܂��B

- ��ꊔ�����̔z���Ə�ꊔ�����̏��n�����Ƃ̑��v�ʎZ���x

-

- ��ꊔ�����̔z���ɂ��Ă͐\�������ېł̑I�����ł���悤�ɂȂ�A�\�������ېł�I�������z�������ͤ��ꊔ�����̏��n�����Ƃ̑��v�ʎZ���F�߂���

- ��ꊔ�����̔z�����������̌��������Ɏ���邱�Ƃ��ł���B

- ��������́u���������v�Ŏ���ꍇ�́A�����������ɂď�ꊔ�����̏��n�����Ƃ̑��v�ʎZ�������I�ɍs���邽�ߤ�m��\���͕s�v�ł���B

����������̏،���Ђ̎�������ł̏�ꊔ����̔z������n���v�Ƒ��v�ʎZ����ꍇ�ɂ͊m��\�����K�v�ł���B

- ��ꊔ�����̏��n���̌J�z��

- ��ꊔ�����̏��n����(�N�ԏ��n���v����єz��������ʎZ������̏��n��)���������ꍇ�ͤ�m��\���ɂ��A���N�ȍ~�ő�3�N�ԌJ�z���Ċe�N�̊������̏��n�v����T���ł���B

�����̌J��z���ɂͤ��ʌ������������̋�ʂ͂Ȃ�����ׂĊm��\�����K�v�ł���B

-

|

������� |

��ʌ��� |

�ȈՐ\������

�i�����Ȃ��j |

��������

�i��������j |

| ��ꊔ�����̔z�������̎�� |

�s�� |

��

�i����22�N���ȍ~�j |

�s�� |

| ��ꊔ���ꓙ�̏��n�����Ɣz�������̑��v�ʎZ |

�������ł͕s��

�\�������ېł�I�����A

�m��\������ꍇ�͉� |

�������ʼn�

�i����22�N���ȍ~�j |

�������ł͕s��

�\�������ېł�I�����A

�m��\������ꍇ�͉� |

| ��ꊔ���ꓙ�̏��n������3�N�ԌJ�z�T�� |

�m��\�������ꍇ�͉� |

| �N�Ԏ�����̗L�� |

���� |

���� |

�Ȃ� |

- �������

�@��������(��������)��ɂ́A��ꊔ�����̔z��������ѓ�����Ѝ��̗��q��������邱�Ƃ��ł��܂��B

��������Ő�������ꊔ�����E������Ѝ��̏��n�������̓�������ȊO�̏�ꊔ�����E������Ѝ��̏��n�v�ƒʎZ����ꍇ�A��������Ő�������ꊔ�����E������Ѝ��̏��n�����A���̏�ꊔ�����̔z�����E������Ѝ��̗��q���i�\�������ېł�I���������̂Ɍ���)�Ƒ��v�ʎZ����ꍇ�◂�N�ȍ~�ɌJ��z���ꍇ�Ȃǂ͊m��\�����K�v�ł��B

�@��������(�����Ȃ�)]�ɂ́A��ꊔ�����̔z��������ѓ�����Ѝ��̗��q��������邱�Ƃ͂ł��܂���B

���̂��߁A���̓���������̏�ꊔ�����E������Ѝ��̏��n���ɂ��āA��������O�̏�ꊔ�����̔z�����E������Ѝ��̗��q���Ƒ��v�ʎZ����ꍇ�ɂ́A�m��\�����K�v�ł��B

- ��������́u��������v�Ɓu�����Ȃ��v

- ��������́u��������v�Ɓu�����Ȃ��v�͑I�𐧂Ť���N�I�Ԃ��Ƃ��ł���B

-

- ����������I������ꍇ����̔N�̍ŏ��̓���������ɕۊǂ���Ă��銔�����̔��p����̌��ϓ��܂łɓ�����������I��͏o�����o����K�v������B���p������͕ύX�ł��Ȃ��B

- ��������I������Ƥ�N�̓r���Ō�����ύX���邱�Ƃ͂ł��Ȃ��B

- �u���������v��I�����Ă���Τ�����葱���Ȃ� �Ƃ����������u���������v��I�������Ƃ݂Ȃ����B

- ����������̑��v�ʎZ

- �������������ŏ��n�������������ꍇ

- ��������ɎZ�����ꂽ��ꊔ�����̔z�����������Ѝ��̗��q���́A�N���ɏ�ꊔ�����̏��n�����������Ѝ��̏��n�������������ꍇ�ɂ́A���v�ʎZ���s��ꌹ���Ŋz�̉ߔ[�������N�ҕt�����B����������ő��v�ʎZ���s���邽�߁A�����Ƃ��āA�m��\���͕s�v

- �����̈قȂ�،���Ђɓ���������J�݂��Ă���ꍇ

- �����̈قȂ�،���Ђɓ���������J�݂��Ă��āA�ЂƂ̏،���Ђ̓�������ɂ����ď�ꊔ�����ɏ��n���i���邢�͏��n�v�j�������A�܂��ʂ̏،���Ђ̓�������ɂ����ď��n�v�i���邢�͏��n���j���������Ƃ����悤�ȏꍇ�A�m��\�������邱�Ƃɂ���Ă̂ݕ����̏،���Ђ̓�������Ԃ̑��v�ʎZ�����邱�Ƃ��ł���B

����ɑ��v�ʎZ��ɏ��n�����c�����ꍇ�͗��N�ȍ~3�N�Ԃɂ킽�肻�̑������J��z�����Ƃ��ł���B

- �N�Ԏ����

-

- ����������J�݂���Τ���Z���i����Ǝ҂��������z���̌v�Z���s����N�Ԏ�������쐬��������ƂɌ�t����B�ȈՐ\�������̏ꍇ�͌�������Ȃ��̂ŔN�Ԏ������Y�t���Ċm��\�����K�v�B

- ��ʌ����̏ꍇ�͓����Ǝ���N�Ԃ̏��n�������v�Z���Ċm��\������K�v������B

- �،���Ў��ͤ�����̗L���ɂ�����炸������ƂɌ�t����N�N�Ԏ�����Ɠ������̂�Ŗ����ɒ�o���邱�Ƃ��`���t�����Ă���B

- ��������ȊO�ōs��ꂽ���p�̏ꍇ�Ť1��ɂ�30���~���锄�p�ͤ���̓s�x�x���������쐬����Ŗ����ɕ����B

|

| ���@�����M�� |

- �����M���i�t�@���h�j�v �Ƃ�

- �u�����M���v�́A�����Ƃ���W�߂��������ЂƂ̑傫�Ȏ����Ƃ��Ă܂Ƃ߁A�^�p�̐��Ƃ���������Ȃǂɓ����E�^�p���鏤�i�ŁA���̉^�p���ʂ������Ƃ��ꂼ��̓����z�ɉ����ĕ��z�����d�g�݂̋��Z���i�B

- �����M���́A�̔��A�^�p�A���Y�̕ۊǂȂǂ̋Ɩ����s��3�̐��@�ւ��������ʂ������ƂŐ��藧�B

- �����M����̔������Ёi�̔���Ёj�A

- �،���ЁA��s�A�X�ǂȂ�

- �����Ƃ��Ƃ̌������Ǘ����A�����M���̔̔��⊷���A���z���E���ҋ��̎x�����Ȃǂ��s���B

- �����ƂƓ����M�����Ȃ��u�����v�A���Y�^�p�̎���ɓ�������A���k�ɂ̂����肷��B

- �u�ϑ��ҁv�c�����M��������Ёi�^�p��Ёj�A

- �����M�������(�ݒ�)�A�����Ƃ���W�߂��������^�p����B�^�p��Ђ͓����M���̖@����A�u�ϑ��ҁv�ƌĂ��B

- �u�ϑ��ҁv�́A�o�ρA���Z��ȂǂɊւ���f�[�^�����W�A���͂��A���Ɓi�t�@���h�}�l�[�W���[�j���m�E�n�E����g���Ȃ���A����ҁi�M����s�j�ɑ��ĉ^�p���w�}����B

- �u�ϑ��ҁv�̎�Ȏ��v���́A

�����́u�^�p�ϑ���V�v�ƁA

�^�p���ʂɂ��u������V�v��2��ށB

���̂��߁A���ʂ��o���Ȃ��Ɓu������V�v�����Ȃ����肩�����Ƃ�����Ă����A�u�ϑ���V�v������̂Ő^���ɂ������^�p���Ă����B

- �u����ҁv�c�M�����Y���Ǘ������Ёi�����Ёj

- �M����s�͓����M���́u����ҁv�ƌĂ��B

- �u����ҁv�́u�ϑ��ҁv����̉^�p�w�}�ɏ]���āA��������Ȃǂ̔�����Ǘ����s���B�����M�����ۗL���Ă��鎑�Y�i�a���������Y�j�̂��Ƃ��u�M�����Y�v�Ƃ����B

- �M����s�ł́u�M�����Y�v�𑼂̎��Y�Ƃ͕ʂɊǗ����Ă���B����ʊǗ��Ƃ����B

- �u�M�����Y�v�̓y�C�I�t�̑ΏۂƂ͂Ȃ�Ȃ����A���ʊǗ�������Ă��邱�ƂŁA�M����s��^�p��Ђ��j�]���Ă��A�M�����Y���j�]�����Ɏg���邱�Ƃ͂Ȃ��A�����Ƃ̍��Y�͎����B

- �����M���̎d�g

- �u�ϑ��ҁv�����A

- �u�̔���Ёv��ʂ��ē����Ƃɔ̔�����i�傫�Ȏ����Ƃ��Ă܂Ƃ߂�j�A

- �����́u����ҁv���ۊǁA

- �u�ϑ��ҁv�́A�f�[�^�͂��A�u����ҁv�ɑ��ĉ^�p���w�}����i�^�p�w�}�̌����j�A

- �u����ҁv�́A�u�ϑ��ҁv�́u�^�p�w�}�v���āA���ۂ̔�����^�p�E�Ǘ�������B

- �����M����3�̎萔��

- �w�����萔���i�̔��萔���A�\���萔���A��W�萔���j

- �����M�������Ɏx�����萔���B�̔��萔���ͤ�̔���Ђ�����B

- �̔��萔���͎��R������Ă���A�ژ_�����ɋL�ڂ���Ă���\���ݎ萔���̗����̏���ȉ��ł���Τ�̔���Ђ����R�ɒ�߂邱�Ƃ��ł���B

- �萔���������̓����M���́u�m�[���[�h�����M���v�Ƃ���B

�^�p�Ǘ���p�i�M����V�j

- �����M���������Ă�����Ԓ��ɁA�����x�������p�B

- �M����V�ͤ�����M�����Y�̉^�p��Ǘ��̕�V�Ƃ��Ĥ�����A�����M���̏����Y���z�ɑ��Ĉ��̗����Ōv�Z���ꍷ�������B

- �ۗL���Ă���t�@���h�i�����Y���z�j�ɑ��ĔN����0.05�`3��������B

- �����w���ƘA������悤�ɍ��ꂽ�C���f�b�N�X�t�@���h�́A�^�p�Ǘ���p���Ⴂ�X���B

- �ϋɓI�ɗ��v��Nj�����A�N�e�B�u�t�@���h�́A�����M�����\����������̃��T�[�`�E�g�݊����ȂǂɃR�X�g��������A�^�p�Ǘ���p�������Ȃ�X���B

- �M����V�ͤ�^�p���s���ϑ���(�����M�����)�A�ۊǥ�Ǘ�����������(�M����s)�Ɣ̔���Ђ����̊��������B

- �M�����Y���ۊz

- �����M������������Ƃ��ɂ������p�B�����z��0.05���B

- �������z(�������̊���z)�ͤ�ʏ�����t���̗��c�^���̊���z�ɂȂ邪������ΏۂɊC�O�̗L���،������܂�Ă���ꍇ�ͤ�����̊W�Ŏs�ꉿ�i�������z�ɔ��f�����̂�����x���B

- �ʏ�o�����X�^�t�@���h�̏ꍇ�͊O���̎��Y���܂܂�Ă��邱�Ƃ������������������������ƒZ�����Z���Y��g�ݍ��킹���o�����X�^�t�@���h������B

|

| ���@��Г��̑g�D�`�� |

- �L���ӔC���Ƒg���i�k�k�o�ALimited Liabirity Partnership�j�Ƃ́A���@�g���̓���ł���A����17�N8���Ɏ{�s���ꂽ�u�L���ӔC���Ƒg���_��Ɋւ���@���v�Ɋ�Â����x�����ꂽ�������Ƒ̂ł���B

|

�L���ӔC���Ƒg���i�k�k�o�j |

������ЁiLLC�j |

���@��̑g�� |

| �o���҂̐ӔC |

�L�� |

�L�� |

���� |

| ���v�E�����̔z�� |

�z���͎��R |

�z���͎��R |

�z���͎��R |

| �@�ւ̐ݒu |

�s�v |

�Ј�����A��\�Ј��A�Ɩ����s�Ј� |

�s�v |

| �ېŕ��� |

�\�����ې� |

�@�l�ې� |

�\�����ې� |

- �g���ł���Ȃ���g�����S�����L���ӔC�ł��邱�Ƥ�\�����ې�(�p�X�X���[�ې�)���F�߂���_�ɍő�̓���������B

- �L���ӔC

- �g�����̏o���z�͈̔͂܂ł������Ə�̐ӔC��Ȃ��B

- �\�����ې�

- LLP�i�L���ӔC���Ƒg���j�݂̂ɔF�߂��Ă�����̂Ƃ��āA�p�X�X���[�ېł�����B���̃p�X�X���[�ېł��ALLP�i�L���ӔC���Ƒg���j�ő�̃����b�g���Ƃ������Ƃ��ł���B

- �@�l�Ȃǂ��l�����������ɂ��Ă��̖@�l�ɑ��ĉېł����̂ł͂Ȃ��A�o���҂ɑ��ĉېł������@�̂��ƁB

�p�X�X���[�ېł́A��d�ېł̖�肪�Ȃ��Ȃ�_��A�o���҂̑��̏����ƒʎZ���ĉېŏ������Z��ł���ȂǓ_�ȂǐߐŃ����b�g������B

- �k�k�o�ŗ��v���o���ꍇ�A�k�k�o�ł͉ېł��ꂸ��g�����ɑ��đ��v���z���o�Ė@�l�ł܂��͏����ł����ډېł����B

- LLP�i�L���ӔC���Ƒg���j�ƍ�����ЁiLLC�j�Ƃ̋��ʓ_�Ƃ��āA�A������������������A����_�Ƃ��ẮA������Ђ���Ђ̈�ތ^�ł���̂ɑ��ALLP�͖��@�g���̓���Ƃ����ʒu�t���̂��߁A�@�l�i��L���Ȃ��Ƃ����_����������B

- �k�k�o�͊�����Ђ⍇����ЂƂ͈قȂ�@�l�i���^�����Ă��Ȃ����ߤ�o�L���ėL���ӔC���Ƒg���̖��̂�p���邱�Ƥ���̌`���̍������\�����쐬���č��҂Ɍ��J���邱�Ƥ����������O�ꂷ�邱�ƂȂǂ̗v��������B

- ���������̓O��Ƃͤ�芼�̕ύX�◘�v�̔z���Ȃǂ̃��[�������呍��Ȃǂ̋c���@�ւ�K�v�Ƃ�����g�D���Ŏ��R�Ɍ���ł��邱�Ƃł���B���̂��ߑ�\�������č����Ȃǂ̖����ݒu�͕s�v�ƂȂ�B

- ������Ђ��犔����Ђւ̑g�D�ύX�͉\�����ALLP���犔����Ђւ̑g�D�ύX�͂ł��Ȃ��B

|

| ���@NISA�i�j�[�T�j |

�uNISA�i�j�[�T�j�v�Ƃ́A���N120���~�i2016�N����j�܂ł̓����ɑ��ēK�p�����l�����Ƃ̂��߂̐V�����Ő��D�����x�i���z������ېŐ��x�j�̈��́B

NISA�̑ΏۂƂȂ���Z���i�́A�V�K�ɍw��������ꊔ������劔�������M���ȂǁB

NISA�𗘗p����A��ꊔ������劔�������M���Ȃǂ̏��n�v�E�z������5�N�Ԕ�ېłƂȂ�B

- ��ꊔ�����̔z�����́u���������z�������v�𗘗p���Ď�̂���ꍇ�̂ݔ�ې�

| ��������E��ʌ��� |

NISA |

| 20���ېŁi�ʓr�������ʏ����Łj |

�N��120���~�܂Ŕ�ېŁi5�N�ԁj |

- �uNISA�����v�̊J��

- NISA�𗘗p����ɂ́A��p�̌����iNISA�����j���J�݂���K�v������B

- �J�݉\���Ԃ́A2014�N����2023�N�܂ł�10�N��

- �����J�݉\���Ԃ�3�̊���ݒ���ԁi2014�N�`2017�N/2018�N�`2021�N/2022�N�`2023�N�j�ɕ������Ă���A���Ԗ���NISA�������J�݂���K�v������B

- NISA�����̊J�݂́A����1�l1�����ŁA����N�ɕ����̋��Z�@�ւŊJ�݂��邱�Ƃ͂ł��Ȃ��B

- 2015�N1���ȍ~��1�N���ɋ��Z�@�ւ̕ύX���\�ɂȂ������A���̔N�̔�ېŘg���������ɗ��p���Ă���ꍇ�A���̔N���ɂ��Ă͋��Z�@�ւ̕ύX�͂ł��Ȃ��B

- �����J�݂��ł���̂́A���{�ɋ��Z���A�����J�݊�]�N��1��1�����_�Ŗ�20�Έȏ�̎ҁB

- ��ېœ����g

- NISA������1�̔�ېœ����g��1�N���Ƃɂ��炦�A1�̘g�̏���܂ŋ��Z���i���w���ł���B

- 2014�N�`2015�N�͏��100���~�A2016�N�`2023�N�͏��120���~

- 2023�N�܂ł�10�N�ԁA���N�V����120���~�̔�ېœ����g���lj������B

��ېł̊��Ԃ́A���ꂼ��ő�5�N�ԂƂȂ��Ă���A�r���Ŕ������ꍇ�́A��ېœ����g���g�����Ƃ݂Ȃ���A�ė��p�����邱�Ƃ��ł��Ȃ��B

- ��ېœ����g���g���Ă̓������z�͍��v600���~�܂łƂȂ��Ă���A����ȏ�̋��z�͔�ېł̑ΏۂƂ͂Ȃ�Ȃ��B

- ��ېœ����g���Ȃ�A���U���čw�����邱�Ƃ��A���Z���i��D������čw�����邱�Ƃ��\�B

- ���p���������̔�ېœ����g�͍ė��p�ł��Ȃ��B

- 1�̔�ېœ����g�̊��Ԃ͍Œ�5�N�ԁi5�N�ڂ̔N���܂Łj�B

- 5�N�o������́A���̂����ꂩ��I������K�v������B

1.���p����

2.�ېŌ����i�������/��ʌ����j�ֈڂ�

3.���̐V���Ȕ�ېŘg�ֈڍs����i���[���I�[�o�[�j

- ���̐V���Ȕ�ېŘg�ֈڍs����ꍇ�́A120���~�܂ňڍs�ł���B

- �ڊǎ��̎������擾���i�ƂȂ�B

- NISA�����𑼂̋��Z�@�ւɕύX�����ꍇ�A���[���I�[�o�[�͑I���ł��Ȃ��B

- ��ېŘg�͌J��z���ł��Ȃ��i���p���Ȃ��������͏��ł���j�B

|

| ���@�����������ɑ���ې� |

|

|

| ���@�쐬�� |

| �� |

| ���@�쐬�� |

| �� |

| ���@�쐬�� |

| �� |